Área do Cliente

MENU CONTADOR

Notícias

voltarSimples Nacional: Revendedor de autopeças está livre de PIS e Cofins

Revendedor (atacadista ou varejista) de autopeças está livre dos percentuais destinados ao PIS e a COFINS e esta regra vale para as empresas optantes ou não optantes pelo Simples Nacional

Responsáveis pelo recolhimento do PIS/Cofins

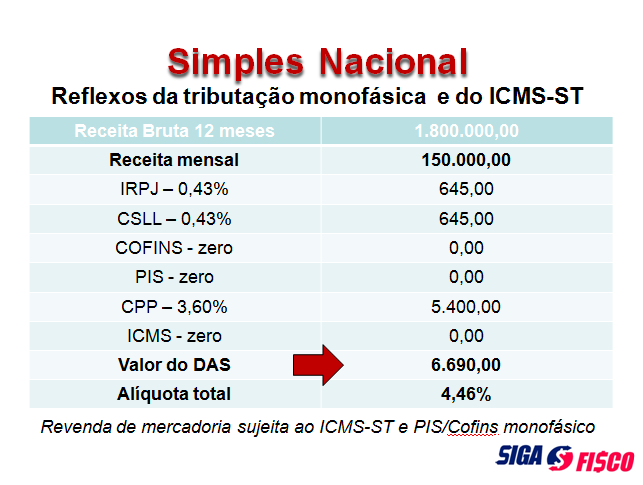

O fabricante e o importador de autopeças relacionadas na Lei nº 10.485/2002 são responsáveis pelo recolhimento do PIS e da Cofins através da tributação monofásica (recolhimento em uma única etapa). Assim, o revendedor (varejista e atacadista) deixa de pagar o PIS e a Cofins, isto porque as alíquotas destas contribuições serão zeradas.

A tributação monofásica de PIS e Cofins, de que trata a Lei nº 10.485/2002 também se aplica às empresas optantes pelo Simples Nacional, assim na apuração do DAS não será calculado os percentuais destinados a estas contribuições.

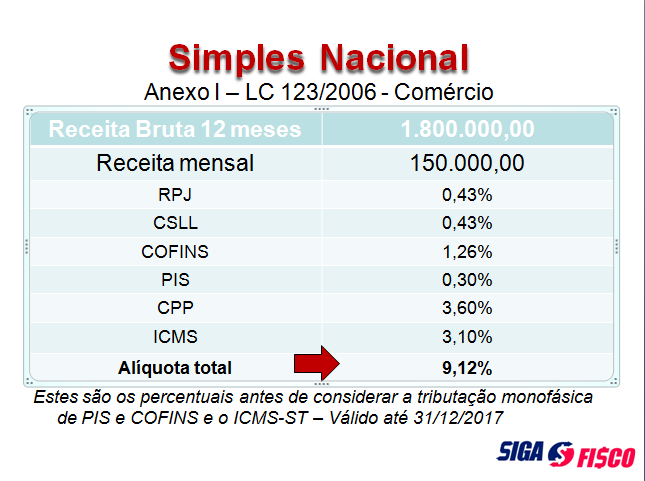

Exemplo:

Comércio varejista de autopeças estabelecido no Estado de São Paulo

Receita Bruta acumulada em 12 meses: R$ 1.800.000,00

Receita mensal de operação realizada em São Paulo de R$ 150.000,00

Revenda de mercadoria sujeita ao ICMS-ST – Art. 313-O do RICMS/SP

Confira cálculo válido até 31 de dezembro de 2017:

*ICMS não foi calculado porque o imposto já recolhido anteriormente pelo regime da Substituição Tributária

Neste exemplo, se não observado que os tributos PIS, Cofins e ICMS já foram pagos pelo fornecedor através da tributação monofásica e também do regime de substituição tributária, a empresa pagaria a título de DAS a importância de R$ 13.680,00.

Vide página 62 do Manual do PGDAS-D.

Simples Nacional – em vigor desde 1º de julho de 2007

O Simples Nacional é um regime compartilhado de arrecadação, cobrança e fiscalização de tributos aplicável às Microempresas e Empresas de Pequeno Porte, previsto na Lei Complementar nº 123, de 14 de dezembro de 2006.

Abrange a participação de todos os entes federados (União, Estados, Distrito Federal e Municípios).

É administrado por um Comitê Gestor composto por oito integrantes: quatro da Secretaria da Receita Federal do Brasil (RFB), dois dos Estados e do Distrito Federal e dois dos Municípios.

Para o ingresso no Simples Nacional é necessário o cumprimento das seguintes condições:

- enquadrar-se na definição de microempresa ou de empresa de pequeno porte;

- cumprir os requisitos previstos na legislação; e

- formalizar a opção pelo Simples Nacional até o último dia útil de janeiro.

Características principais do Regime do Simples Nacional:

- ser facultativo;

- ser irretratável para todo o ano-calendário;

- abrange os seguintes tributos: IRPJ, CSLL, PIS/Pasep, Cofins, IPI, ICMS, ISS e a Contribuição para a Seguridade Social destinada à Previdência Social a cargo da pessoa jurídica (CPP);

- recolhimento dos tributos abrangidos mediante documento único de arrecadação – DAS;

- disponibilização às ME/EPP de sistema eletrônico para a realização do cálculo do valor mensal devido, geração do DAS e, a partir de janeiro de 2012, para constituição do crédito tributário;

- apresentação de declaração única e simplificada de informações socioeconômicas e fiscais;

- prazo para recolhimento do DAS até o dia 20 do mês subsequente àquele em que houver sido auferida a receita bruta;

- possibilidade de os Estados adotarem sublimites para EPP em função da respectiva participação no PIB. Os estabelecimentos localizados nesses Estados cuja receita bruta total extrapolar o respectivo sublimite deverão recolher o ICMS e o ISS diretamente ao Estado ou ao Município. Até 2017 o Estado de São Paulo não adotou sublimite para efeito de recolhimento do ICMS.

Alteração dos limites – válida para 2018:

A Lei Complementar nº 155/2016 alterou o limite da receita bruta anual do Simples Nacional de R$ 3,6 milhões para R$ 4,8 milhões.

*MEI: MicroEmpreendedor Individual – ME: MicroEmpresa – EPP: Empresa de Pequeno Porte

O novo limite de receita bruta anual de R$ 4.8 milhões não contempla o ICMS e o ISS, que devem ser apurados e pagos em guia fora do Documento de Arrecadação do Simples Nacional – DAS.

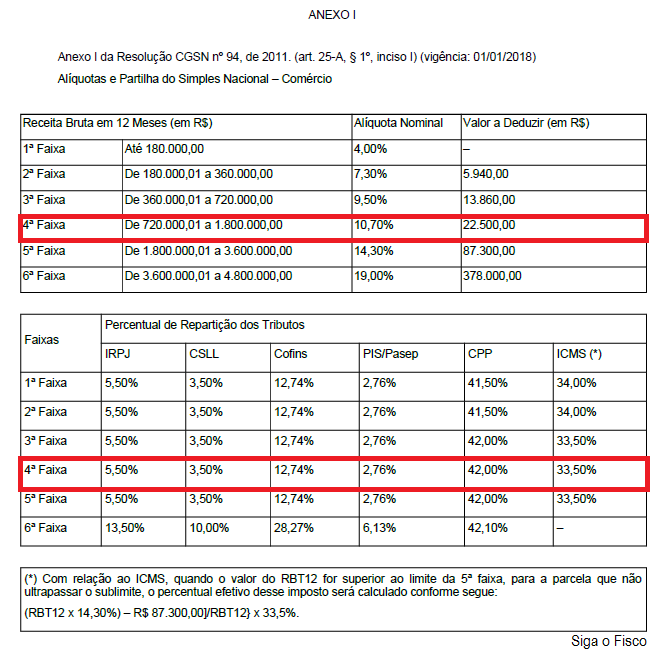

Novas Tabelas e parcela a deduzir a partir de 2018

O governo também alterou as tabelas do Simples Nacional e criou a figura da parcela a deduzir.

Com esta medida a partir de 2018 temos duas alíquotas a nominal e a efetiva.

Confira a seguir a nova Tabela do Anexo I – Comércio:

Cálculo correto do Simples Nacional

Mantenha o cadastro de mercadorias e produtos atualizados de acordo com as regras tributárias vigentes e evite erros na apuração do Simples Nacional.

Depois de mais de 10 anos em vigor, o fisco realizou uma “varredura” na apuração do Simples Nacional e bloqueou a partir de 21 de outubro deste ano o acesso ao PGDAS-D de quase 100 mil empresas por redução indevida do DAS.

Evite equívocos na apuração do Simples Nacional, consulte um contador.